De online verkoop groeit snel (voor 2017 wordt een stijging van 17% verwacht), ten koste van fysieke winkels.

- Vooruitzichten voor bedrijven blijven moeilijk ondanks verkoopgroei

- Toenemende concurrentie van buitenlandse retailers

- Daling insolventies houdt waarschijnlijk niet aan

In 2016 profiteerde de Nederlandse detailhandel in duurzame consumptiegoederen verder van het herstel van de binnenlandse economie. Volgens het Nederlandse Bureau voor de Statistiek (CBS) steeg de omzet van non-food winkels met 1,9% in 2016, terwijl de omzet van online winkels zelfs met 19% steeg. Verwacht wordt dat het non-food retailsegment in 2017 verder groeit met zo’n 1,5% à 2,0%. Wat de deelsectoren betreft, verwacht men dat de verkoop van kleding/schoeisel zal afvlakken, terwijl het volume van de offline verkoop van elektronica met ongeveer 2% zal dalen. Meubel- en doe-het-zelfwinkels zouden een verkoopstijging tot 3% moeten boeken, dankzij het verdere herstel van de Nederlandse vastgoedsector.

Tegelijkertijd blijft het koopgedrag van de consument veranderen door het groeiende aanbod van internationale bedrijven (bijvoorbeeld Primark en Zara) en technologische ontwikkelingen. De online verkoop groeit snel (voor 2017 wordt een stijging van

17% verwacht), ten koste van fysieke winkels. Buitenlandse online winkels zoals Alibaba vergroten hun marktaandeel ten koste van lokale bedrijven.

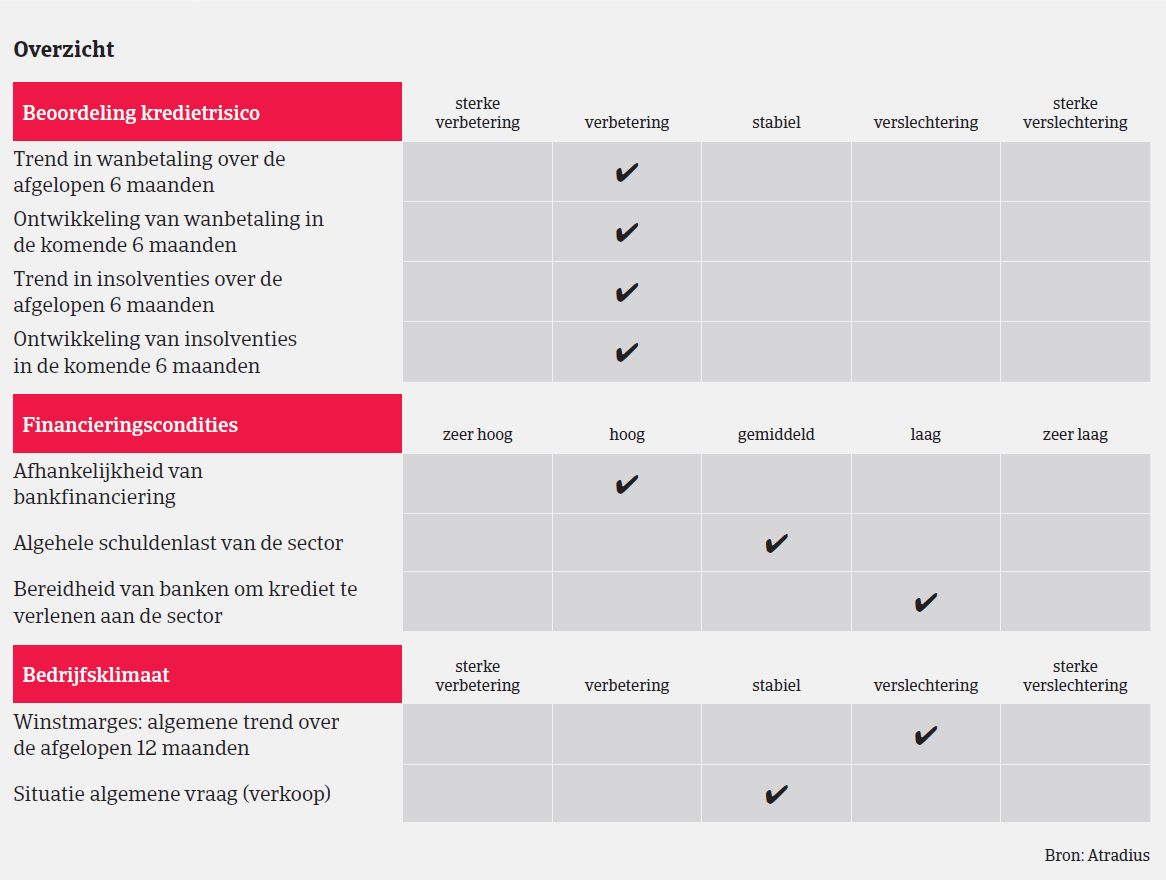

In alle segmenten is de concurrentie groot en doet de daaruit voortvloeiende prijsdruk de groei van het verkoopvolume teniet. Dit betekent dat de reeds krappe marges van veel bedrijven onder druk zullen blijven staan. Tegelijkertijd hebben veel retailers een grote hefboomwerking en zijn ze afhankelijk van bankleningen, terwijl veel bedrijven nog steeds een beperkte toegang tot bankkredieten hebben, vooral fysieke winkels.

Volgens het CBS daalde het aantal insolventies in dit segment met 15% tot 952 gevallen (waaronder 449 groothandelaren en 425 detailhandelaren) in 2016. Hiermee noteerde dit segment echter nog altijd het hoogste aantal faillissementen in vergelijking met andere sectoren. In 2017 zou het aantal insolventies in deze sector veel minder moeten stijgen, waarschijnlijk in lijn met de algemene vooruitzichten voor insolventies van Nederlandse bedrijven (-3%). Maar omdat niet alle bedrijven bereid of in staat zijn om zich aan te passen aan het steeds moeilijkere bedrijfsklimaat, snel veranderende marktomstandigheden en het veranderende winkelgedrag, zal het aantal insolventies in het non-food retailsegment naar verwachting opnieuw stijgen eind 2017 en in 2018. Dit zou vooral kleine retailers treffen, die vaak niet de financiële slagkracht hebben om de nodige investeringen te doen. Maar uit het recente faillissement van een gevestigde retailer zoals V&D blijkt ook dat zelfs grote bedrijven in de problemen kunnen komen door het gebrek aan een duidelijke productsegmentering en een strategie voor online verkoop.

Voor non-food retailers is de combinatie van een duidelijke productsegmentering en positionering, in combinatie met efficiënte online verkoopkanalen en het vermogen om zich snel aan te passen aan veranderingen op de markt, van het grootste belang om succes te boeken – of om zelfs maar te overleven. Hoewel overnames om groter te worden en aan marktkracht te winnen een sleutel kunnen zijn tot succes, bewijzen sommige recente faillissementen van Nederlandse retailers dat overnames gemakkelijk verkeerd kunnen aflopen in een snel veranderend marktklimaat, vooral wanneer er onvoldoende financiële middelen zijn om in de nodige aanpassingen te investeren. Het loutere bestaan van online verkoopkanalen garandeert niet per se succes: we hebben al gevallen gezien waarbij dergelijke bedrijven in de problemen kwamen door een verkeerde implementatie, bijvoorbeeld geen activiteiten op sociale media en een website die niet up-to-date was of niet goed werkte op een smartphone (terwijl 80% van de Nederlanders een smartphone heeft).

Ons acceptatiebeleid blijft in principe voorzichtig, gezien de huidige en toekomstige uitdagingen voor de sector. Wegens het herstel in de voorbije jaren en de verdere groei die voor 2017 wordt verwacht, hebben we echter besloten om de prestatievooruitzichten voorlopig te upgraden van ‘matig’ naar ‘redelijk’. Bij onze acceptaties in deze sector besteden we bijzondere aandacht aan de omzet en margeontwikkeling van bedrijven, alsook hun productpositionering/- segmentering en hun vermogen om online te verkopen. Ook wordt rekening gehouden met de locatie en openingstijden van de retailer. Essentieel is dat we nagaan of een bedrijf een goede liquiditeitspositie heeft (cash en kredietfaciliteiten) en of het investeringen kan financieren met zijn cashflow in plaats van met bijkomende leningen.